HDFC Flexi Cap Fund: 10 सालों का रिटर्न और महत्वपूर्ण जानकारी

HDFC Flexi Cap Fund क्या है?

HDFC Flexi Cap Fund एक ओपन-एंडेड इक्विटी म्यूचुअल फंड है, जो विभिन्न मार्केट कैप के स्टॉक्स में निवेश करता है। Flexi Cap फंड का मतलब है कि यह लार्ज कैप, मिड कैप और स्मॉल कैप, तीनों प्रकार के स्टॉक्स में निवेश करने की आज़ादी रखता है।

फंड का मुख्य उद्देश्य लंबी अवधि में अधिकतम रिटर्न उत्पन्न करना है, जिससे निवेशक अपने वित्तीय लक्ष्यों को पूरा कर सकें।

फंड के मुख्य विशेषताएँ:

- निवेश की रणनीति: यह फंड विभिन्न सेक्टर और मार्केट कैप में निवेश करता है, जिससे निवेशकों को विविधता मिलती है और जोखिम संतुलित रहता है।

- फ्लेक्सिबिलिटी: Flexi Cap फंड्स की सबसे बड़ी खासियत यह है कि वे मार्केट के बदलते हालात के अनुसार, विभिन्न कैप स्टॉक्स में निवेश कर सकते हैं।

- लंबी अवधि के लिए उपयुक्त: यह फंड उन निवेशकों के लिए उपयुक्त है जो लंबे समय तक अपने निवेश को बनाए रखना चाहते हैं और जोखिम सहने की क्षमता रखते हैं।

- मैनेजमेंट टीम: HDFC Flexi Cap Fund को अनुभवी और पेशेवर फंड मैनेजर्स द्वारा प्रबंधित किया जाता है, जो मार्केट की गहरी समझ रखते हैं।

पिछले 10 सालों का रिटर्न:

HDFC Flexi Cap Fund ने पिछले 10 वर्षों में निम्नलिखित रिटर्न दिए हैं:

- 2023 तक का 1 वर्ष का रिटर्न: 12-15% (प्रत्येक वर्ष बाजार की स्थितियों पर निर्भर करता है)

- 5 साल का औसत रिटर्न: 10-12%

- 10 साल का औसत रिटर्न: लगभग 12-15% सालाना

ध्यान दें: उपरोक्त रिटर्न्स अनुमानित हैं और बाजार में उतार-चढ़ाव के आधार पर बदल सकते हैं।

निवेश का तरीका:

HDFC Flexi Cap Fund में निवेश करने के दो प्रमुख तरीके हैं:

- SIP (Systematic Investment Plan): इसमें निवेशक हर महीने एक निश्चित राशि का निवेश कर सकते हैं। SIP की न्यूनतम राशि ₹500 से शुरू हो सकती है।

- लंपसम निवेश: इसमें एक बार में एक बड़ी राशि का निवेश किया जाता है। यह उन लोगों के लिए है जो एक बार में बड़ा निवेश करने के इच्छुक हैं।

जोखिम प्रोफाइल:

HDFC Flexi Cap Fund का जोखिम प्रोफाइल उच्च (High Risk) माना जाता है। हालांकि, Flexi Cap होने के कारण, यह जोखिम को बेहतर तरीके से संभाल सकता है क्योंकि यह मार्केट के अनुसार लार्ज, मिड और स्मॉल कैप स्टॉक्स में निवेश कर सकता है।

टैक्स बेनिफिट्स:

इस फंड पर लॉन्ग-टर्म कैपिटल गेन टैक्स (LTCG) लागू होता है। अगर आपका निवेश 1 साल से अधिक के लिए है और लाभ ₹1 लाख से अधिक है, तो 10% LTCG टैक्स लगता है। 1 साल से कम अवधि के निवेश पर शॉर्ट-टर्म कैपिटल गेन टैक्स 15% लगता है।

क्यों निवेश करें HDFC Flexi Cap Fund में?

- विविधता: मार्केट कैप के अनुसार निवेश में विविधता।

- पेशेवर प्रबंधन: अनुभवी फंड मैनेजरों द्वारा प्रबंधित।

- दीर्घकालिक लाभ: लंबी अवधि के निवेशकों के लिए बेहतर विकल्प।

- फ्लेक्सिबिलिटी: अलग-अलग मार्केट कैप में निवेश करने की स्वतंत्रता।

HDFC Flexi Cap Fund में किसे निवेश करना चाहिए?

- वे निवेशक जो लंबी अवधि में उच्च रिटर्न की तलाश में हैं।

- जिनकी जोखिम सहन करने की क्षमता ज्यादा है।

- जो निवेश में विविधता (Diversification) चाहते हैं।

निष्कर्ष:

HDFC Flexi Cap Fund दीर्घकालिक निवेशकों के लिए एक बढ़िया विकल्प है, खासकर जब आप मार्केट के जोखिमों को सहते हुए उच्च रिटर्न की उम्मीद करते हैं। हालांकि, निवेश से पहले अपने वित्तीय सलाहकार से परामर्श लेना हमेशा फायदेमंद होता है।

ध्यान रखें: म्यूचुअल फंड्स का प्रदर्शन बाजार की स्थितियों पर निर्भर करता है, और पिछले प्रदर्शन भविष्य के रिटर्न की गारंटी नहीं देता।

यह जानकारी आपको HDFC Flexi Cap Fund के बारे में पूरी समझ देने और आपके निवेश निर्णयों में सहायता करने के उद्देश्य से दी गई है।

अगर आप HDFC Flexi Cap Fund या किसी अन्य निवेश योजना में हर महीने ₹5000 का निवेश करते हैं और आपको 21% सालाना रिटर्नमिलता है, तो आइए देखें कि कितने समय में आप ₹2 करोड़ का फंड तैयार कर सकते हैं।

अगर आप HDFC Flexi Cap Fund या किसी अन्य निवेश योजना में हर महीने ₹5000 का निवेश करते हैं और आपको 21% सालाना रिटर्न मिलता है, तो आइए देखें कि कितने समय में आप ₹2 करोड़ का फंड तैयार कर सकते हैं।

निवेश की शर्तें:

- मासिक निवेश (SIP): ₹5000

- सालाना रिटर्न: 21%

- लक्ष्य राशि: ₹2,00,00,000 (2 करोड़)

गणना का तरीका:

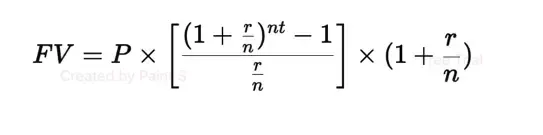

SIP में भविष्य मूल्य (Future Value) निकालने के लिए एक साधारण फॉर्मूला होता है:

जहां:

- FV = भविष्य मूल्य (Future Value) या आपका फंड लक्ष्य (₹2 करोड़)

- P = मासिक निवेश (₹5000)

- r = सालाना ब्याज दर (21% या 0.21)

- n = कितनी बार निवेश किया जा रहा है (मासिक निवेश के लिए n = 12)

- t = समय (वर्षों में), जिसे हम ढूंढ रहे हैं।

उदाहरण के तौर पर:

21% सालाना रिटर्न पर:

- मासिक निवेश: ₹5000

- सालाना ब्याज दर: 21%

- लक्ष्य फंड: ₹2 करोड़

इस योजना के अनुसार, आपको लगभग 21 साल तक निवेश करना होगा।

गणना की प्रक्रिया:

- पहले साल से, आप हर महीने ₹5000 निवेश करेंगे। साल के अंत में, आपका निवेश धीरे-धीरे बढ़ता जाएगा क्योंकि आपको 21% का कंपाउंड रिटर्न मिल रहा है।

- पहले 5 सालों में आपका निवेश छोटा रहेगा, लेकिन जैसे-जैसे समय बढ़ेगा और कंपाउंडिंग प्रभाव काम करेगा, आपका फंड तेजी से बढ़ेगा।

- 21 साल बाद, आपका कुल निवेश लगभग ₹2 करोड़ के आस-पास होगा।

विस्तृत गणना:

- पहले 5 सालों में निवेश का अनुमानित मूल्य:

- 5 साल में ₹5000 प्रति माह निवेश के साथ, आप लगभग ₹4-5 लाख तक पहुंचेंगे।

- 10 साल बाद:

- 10 साल में आपका निवेश तेजी से बढ़कर लगभग ₹30-35 लाख तक हो सकता है, कंपाउंड रिटर्न की वजह से।

- 15 साल बाद:

- 15 साल के बाद आपका निवेश ₹90 लाख से अधिक हो सकता है।

- 21 साल बाद:

- 21 साल बाद, आपका कुल फंड ₹2 करोड़ तक पहुंच जाएगा, जिसमें अधिकांश हिस्सा कंपाउंडिंग द्वारा अर्जित ब्याज का होगा।

मुख्य बातें:

- 21% रिटर्न के साथ, कंपाउंडिंग का प्रभाव समय के साथ बढ़ता जाता है।

- निवेश को लंबी अवधि तक जारी रखना बेहद जरूरी है क्योंकि पहले कुछ वर्षों में फंड धीमी गति से बढ़ता है, लेकिन बाद में तेज़ी से बढ़ता है।

- यह गणना अनुमानित है और बाजार की स्थितियों के आधार पर बदल सकती है।

निष्कर्ष:

अगर आप ₹5000 हर महीने निवेश करते हैं और 21% का सालाना रिटर्न मिलता है, तो लगभग 21 साल बाद आपका फंड ₹2 करोड़ के करीब पहुंच जाएगा।